Hemos leído innumerables veces que muchas empresas tendrían problemas de liquidez a raíz del coronavirus y la posterior cuarentena. Pero ¿Realmente sabemos lo que significa esto? En el siguiente post vamos a intentar explicarlo, además diferenciaremos también entra problemas de liquidez y problemas de solvencia.

¿Qué es la liquidez?

Primero que todo tenemos que saber que es la liquidez y no confundirla con la solvencia.

La liquidez es la capacidad que tiene una empresa para convertir sus activos en dinero efectivo de forma inmediata sin generar una pérdida de valor significativa. En cambio, la solvencia es la capacidad que tiene una empresa para hacer frente a todos sus compromisos financieros a largo plazo. La solvencia incluye todos los compromisos y todos los recursos tanto a corto como a largo plazo, mientras que la liquidez incluye solo los compromisos y los recursos a corto plazo.

¿Con qué ratios podemos detectar problemas de liquidez en una empresa?

Podemos detectar si una empresa tiene problemas de liquidez mediante el análisis de la ratio de liquidez, de acidez y tesorería neta.

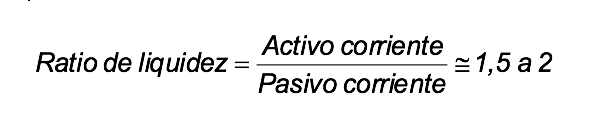

Ratio de liquidez

La ratio de liquidez indica si una empresa es capaz de hacer frente a sus deudas a corto plazo. La horquilla de referencia a partir del cual una empresa no tiene problemas de liquidez es entre 1,2 y 2, dependiendo del sector, la industria y la actividad de la empresa. La ratio de liquidez se calcula dividiendo el activo corriente entre el pasivo corriente.

Ratio de acidez

Respecto a la ratio de acidez, indica la capacidad de una empresa para hacer frente a sus deudas a corto plazo de una manera más precisa al descontar las existencias, ya que estas son el activo corriente menos líquido. La ratio de acidez indica el nivel mínimo de inventario que debe de tener una empresa para poder llevar adelante su actividad. Esta ratio debe de estar próximo a 1 y se calcula de la siguiente manera:

Ratio de tesorería neta

Por último, la ratio de tesorería neta proporciona una información sobre la capacidad de pago inmediata de la empresa y se obtiene comparando el disponible (efectivo y otros activos líquidos equivalentes) con el pasivo corriente. Su valor suele estar comprendido entre 0,2 y 0,3. Este valor es el más exigente de todos, ya que, solo tienen en cuenta activos líquidos o que no costaría prácticamente nada transformarlos en liquidez.

Como hemos comentado al principio, los valores óptimos no son fijos, y además, están dentro de una horquilla o rango de valores, dado que depende mucho de la industria y sector de la empresa. Comentar también que hay que tener mucho cuidado con estos, ya que, se utilizan de manera estática, como si la empresa se fuese a liquidar mañana, por lo tanto esos valores tienen sentido.

Pero no hay que obsesionarse con esos valores, hay que saberlos ver de una forma dinámica. Por ejemplo que una empresa tenga un ratio de liquidez inferior a 1, no tiene por que significar que la empresa no tiene capacidad para afrontar pagos próximos, si no que, por ejemplo, la empresa ha conseguido financiarse con sus proveedores, lo que es una gran señal, ya que, por ejemplo, no vas a necesitar tanto capital para crecer.

Para analizar la situación de una manera más profunda y dinámica como hemos comentado. Esto consiste en analizar los plazos de cobro y pago de clientes y proveedores, verificar que son similares a los normales del sector y muchos otros aspectos más.

Una empresa por tanto tiene problemas de liquidez cuando no puede hacer frente a sus compromisos a corto plazo. Las principales razones por las que una empresa puede tener problemas de liquidez son:

- Una mala planificación financiera.

- Disminución de los márgenes de los productos.

- Caída inesperada de las ventas.

- Etc.

Hasta ahora nos hemos referido a problemas por falta de liquidez, pero también puede haber “problemas de liquidez” debido a un exceso. Los “problemas por exceso de liquidez” se producen cuando una empresa tiene recursos en exceso para hacer frente a sus compromisos en el corto plazo.

Estos problemas se dan cuando hay dinero ocioso sin ser invertido de manera eficiente. En el caso de que una empresa tenga un exceso de liquidez, debe de invertir este dinero de manera eficiente o retribuir a los accionistas mediante el reparto de dividendos.

Estos problemas se dan cuando hay una asignación de capital ineficiente, es decir, cuando el capital es malgastado o mal invertido y, por consiguiente, hay una destrucción de valor

Para verlo mejor vamos a ver un ejemplo de una empresa al azar a la que denominaremos “X”.

Primero añadiré el Balance de la empresa “X” con el cual he calculado las ratios y luego se explicarán estas ratios.

Ratios de liquidez y solvencia

Hay que tener cuidado cuando una empresa empieza a tener problemas de liquidez, porque estos pueden derivar en problemas de solvencia y por lo tanto poner en riesgo la viabilidad de la empresa. Esto ha sido común en muchas empresas (aunque no tanto en cotizadas) con la situación de la pandemia actual.

Se utilizan los datos que tenemos del primer semestre de 2020 y los del año anterior (2019).

- Como podemos ver, la ratio de liquidez del año 2019 nos indica que la empresa puede tener problemas para hacer frente a sus deudas en el corto plazo. En el primer semestre de 2020 esta ratio mejora y se aproxima al valor referente (1,2) por lo que podemos decir que la empresa deja de tener problemas a corto plazo.

- Según la ratio de acidez la empresa no va a tener problemas en el corto plazo ya que la ratio está próxima a 1 y como vemos, en el primer semestre de 2020 mejora su capacidad para hacer frente a sus deudas a corto.

- Respecto de la ratio de tesorería neta vemos como la empresa está en unos niveles adecuados (cercanos a 0,15), por lo que no tendría por qué tener problemas para hacer frente a sus compromisos de manera inmediata a corto plazo.

En cuanto al resto de las ratios de estructura patrimonial:

- La ratio de solvencia general nos indica que la empresa puede tener problemas para hacer frente a sus compromisos de pago en el largo plazo ya que no está comprendida entre 1,7 y 2.

- La ratio de endeudamiento proporciona información sobre las fuentes de financiación de la empresa por lo que podemos ver como la empresa tiene un grado de dependencia de la financiación ajena de casi el 50% de sus recursos totales.

- Finalmente, la ratio de calidad de deuda determina la proporción que representa la deuda a corto plazo respecto de la deuda total de la empresa. Con esta ratio vemos como la empresa tiene una mala calidad de deuda debido a que más del 60% de la deuda es a corto plazo.

Para concluir, podemos ver como la empresa “X” no tiene por qué tener problemas en el corto plazo según el análisis de la ratio de liquidez, de acidez y de tesorería. Además se podría decir que ha sido una empresa que podría haber salido beneficiada de la situación actual, ya que sus ratios de liquidez "mejoran".

¿Qué empresas pensáis que han salido beneficiadas de la pandemia y han podido experimentar esto en sus balances?// Rankia

_

0 Comentarios

Gracias por tu visita